Gestern hat die US-amerikanische Börsenaufsicht SEC ihre Anklageschrift gegen Sam Bankman-Fried veröffentlicht. Sie detailliert die Finanzverflechtungen von FTX, Alameda Research und mehr als hundert weiteren Firmen und Personen. Wir haben diese Anschuldigungen für Sie etwas zu entflechten versucht.

Natürlich gilt auch für Sam Bankman-Fried, oder SBF, wie er allgemein genannt wird, die Unschuldsvermutung. Etliche der Anschuldigungen scheinen aber zumindest plausibel, da sie sich mit früheren Berichten von Insidern decken. Doch worum geht es? Zuerst einmal um zwei Firmen in der Kryptobranche, beide gegründet von SBF und Freunden.

This article is also available in English 🇬🇧: «The spider web around the FTX crypto exchange».

Inhalte

ToggleDie Firmen

Alameda Research

Vor ziemlich genau 5 Jahren, im November 2017, gründete Sam Bankman-Fried zusammen mit weiteren Personen Alameda Research, um mit finanzmathematischen Methoden Kryptowährungsgewinne vorauszusagen und zu realisieren. Im Januar 2018 machten mit ersten Arbitrage-Geschäften rund 20 Millionen Gewinn. Arbitrage bedeutet, Kursunterschiede derselben Wertschrift an unterschiedlichen Orten auf der Welt auszunutzen. Insbesondere kaufte Alameda Research „günstigere“ Bitcoins in den USA, um sie direkt wieder zu einem höheren lokalen Kurs in Japan zu verkaufen.

FTX

Im Mai 2019 gründeten Sam Bankman-Fried und Gary Wang FTX. Die Firma ermöglichte ihren Kunden vielfältigen Handel mit Krypto“währungen“ und Derivaten. Sie erreichte ein tägliches Handelsvolumen im Gegenwert von mehreren Milliarden Dollar und versprach auf ihrer Webseite den sicheren und getrennten Umgang der Kundengelder.

Anschuldigungen der SEC

Die Vorwürfe lauten auf Betrug der Investoren, insbesondere Betrug rund um das Angebot bzw. den Kauf bzw. Verkauf von Wertschriften.

In der 28-seitigen Anklageschrift werden die Firmen- und Finanzverflechtung dargelegt, sowie SBF beschuldigt, davon gewusst zu haben und sie zum Teil auch persönlich durchgeführt oder beauftragt zu haben.

Dabei tauchen insbesondere folgende Vorwürfe auf:

- Alameda Research und FTX seien sehr eng miteinander verflochten gewesen. Nicht nur war Alameda Research ein Market-Maker (allgegenwärtiger Handelspartner) auf den FTX-Plattformen, insbesondere auch für das FTX-eigene FTT-Token, sondern die Firmen seien auch sehr eng miteinander verknüpft gewesen. Sie hätten gemeinsame Büroräume und gemeinsame Mitarbeiter genutzt.

- Nicht die formalen CEOs von Alameda Research seien für Entscheidungen zuständig gewesen, sondern beide Firmen seien alleine von SBF geführt worden. SBF habe damit nicht nur von den Verflechtungen gewusst, er hätte sie auch orchestriert.

- Das Firmengeflecht bestand aus über 100 Firmen, angeblich mit dem Ziel, Aktivitäten zu verschleiern.

- Insbesondere die Bankkonten seien sehr grosszügig zwischen den beiden Firmen geteilt worden. So hätten die meisten Kunden, die glaubten, Geld an FTX zu überweisen, in Wirklichkeit auf ein Bankkonto von Alameda Research überwiesen. Auch auf die Konten, die offiziell FTX gehörten, hätte Alameda Research direkten Zugriff gehabt.

- Alameda Research sei sowas wie das persönliche Sparschwein („piggy bank“) von SBF gewesen, aus dem er sich jederzeit habe bedienen können. Daraus habe er Luxusimmobilien gekauft, politische Kampagnen unterstützt, private, riskante Investitionen getätigt und grosszügig gespendet. (Laut einem kürzlichen Interview sei sein Engagement für die Effective-Altruism-Bewegung zu einem grossen Teil nur ein Feigenblatt gewesen, damit ihn die Welt unter einem besseren Licht sähe.)

- Die direkten Zugriffsmöglichkeiten von Alameda auf FTX-Kunden- und Investorengelder seien nicht öffentlich dokumentiert gewesen, weder gegenüber den Investoren noch in der Buchhaltung.

- 8 Milliarden US-$, die direkt an Alameda gegangen seien, seien einfach als «fiat@ftx.com» bezeichnet worden.

- Nachdem die Abermilliarden an Darlehen in der Buchhaltung automatisch Zinsforderungen ausgelöst hätten, zumindest für Steuerzwecke, seien die Gelder auf Anweisung von Bankman-Fried auf ein unauffälliges Drittkonto verschoben worden.

- Die von Buchprüfern geprüften Bücher, welche Investoren gezeigt wurden, hätten diese Abermilliarden nicht aufgeführt. (Ich vermute, da werden auch bei den Buchprüfern noch einige schlaflose Nächte entstehen.)

Wenn man die Anklageschrift so liest, scheint dahinter signifikante kriminelle Energie gesteckt haben zu müssen. So in etwa ein WireCard 2.0 (oder eher 4.0?)…

Die Finanzen entflechtet

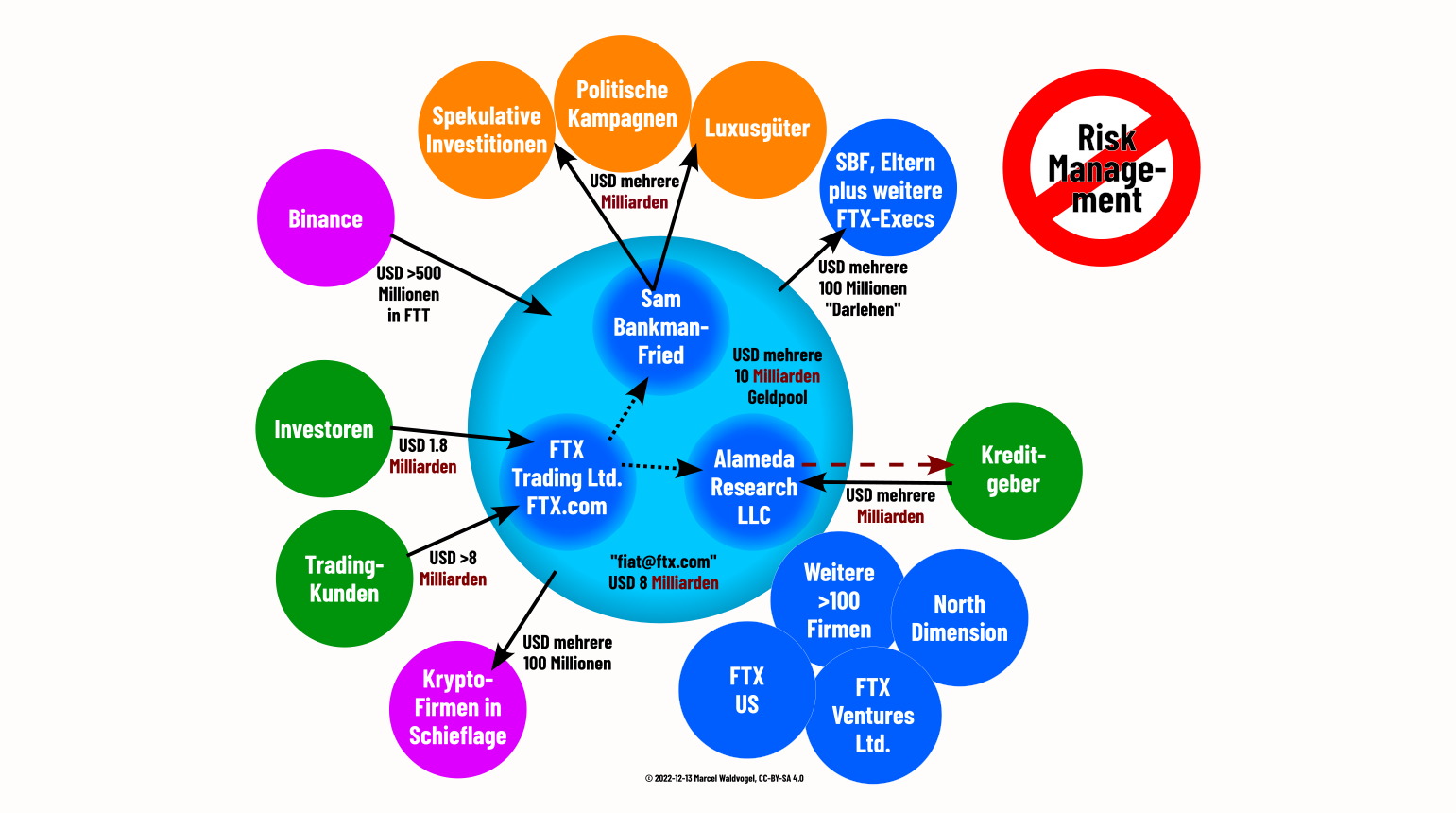

Grün: Geldgeber; dunkelblau FTX-Firmen und -Personen; hellblau: de-facto-Finanzpool der Hauptakteure; orange: „Privatvergnügen“; violett: Kryptofirmen. Das Wort „Milliarden“ ist rot hervorgehoben, zur Unterscheidung von „nur“ Millionen.

FTX habe 1.8 Milliarden US$ von Investoren und über 8 Milliarden von Kunden erhalten. Diese seien aber eigentlich nicht direkt an FTX (International bzw. US) geflossen, sondern eher in einen Geldpool, aus dem sich insbesondere Alameda Research und SBF frei bedienen konnten. Unklar verbandelt damit sind weitere über 100 Firmen, wovon drei in der Anklageschrift namentlich erwähnt werden.

Neben den Bezügen von SBF seien auch weitere mehrere hundert Millionen als „Darlehen“ an SBF, seine Eltern und weitere Verantwortliche aus dem FTX-Umfeld vergeben worden.

Weitere wichtige Geldquellen waren (a) Kredite im Wert von mehrerne Milliarden an Alameda und (b) der Kauf und das Halten der FTX-eigenen FTT-Tokens im Wert von über 500 Millionen durch Binance. Noch im Sommer hat das FTX-Konglomerat mehreren Krypto-Firmen in Schieflage unter die Arme gegriffen, wahrscheinlich um das Vertrauen in Kryptos insgesamt nicht noch weiter zu schwächen.

Doch als ein Teil der Kreditgeber ihre Darlehen zurück wollten (rote gestrichelte Linie), sei das Kartenhaus eingestürzt.

Insbesondere habe es trotz grossspuriger gegenteiliger Behauptungen keinerlei Risikomanagement gegeben.

Fazit

Von den Blockchain-Verfechtern wird kritisiert, dass das aktuelle Wirtschaftssystem von Gier, Ineffizienz, Intransparenz und übermässiger Komplexität geprägt sei. Aber das Ziel, auf das die Verfechter hinarbeiten, ist ein neues, nun digitales Wirtschaftssystem, welches von Gier, Ineffizienz, Intransparenz und übermässiger Komplexität geprägt wird.

Marcel Waldvogel in „Per Anhalter durch die Blockchain„

Auch wenn die Krypto-Apostel die Zukunft von Kryptowährungen immer wieder in leuchtenden Farben malen und sich vehement gegen jegliche Ponzi-Scheme-Vorwürfe wehren: Die Realität gibt ihnen ein weiteres Mal lautstark unrecht.

FTX war einer der grossen, leuchtenden Sterne am Krypto-Firmament. Die Anklageschrift zeigt aber deutlich, dass das Leuchten dieses Sterns auf unlauteren Machenschaften beruhe. Machenschaften, zu deren Vermeidung genau die Regularien geschaffen wurden, über welche sich die Verteidiger von Kryptowährungen dauernd ärgern.

Ja, auch in der traditionellen Finanzwelt werden solche Machenschaften nicht immer rechtzeitig erkannt, wie die aktuell laufenden Verhandlungen zum Fall Wirecard gerade wieder einmal zeigen. Eine weitere Gemeinsamkeit bei beiden Fällen: Auch die Buchprüfer liessen sich täuschen.

Die „nur“ 1,9 Milliarden €, die bei Wirecard fehlten, sind deutlich weniger, was bei FTX jetzt fehlt; und im Vergleich zu den Krypto-Crashes alleine in den vergangenen Monaten ein Klacks. (Und das schon ohne Vergleiche mit dem Gesamtvolumen der TradFi- und DeFi-Branchen bemühen zu müssen.)

Das Multi-Milliarden-FTX-Konglomerat wurde scheinbar mit dem Zweck aufgebaut, möglichst komplex und intransparent zu sein, um die Gier einiger Weniger möglichst lange zu befriedigen.

Erstaunlich auch, wie nachlässig ein Multi-Milliarden-Firmenkonglomerat gemanagt werden konnte; erstaunlich aber auch, wie leichtgläubig die Investoren und Kunden waren: So lange mit riesigen Gewinnen geworben wurde, hat die Gier auch bei den Investoren die Sicht getrübt.

Nachtrag (2022-12-17)

Dass eine Anklage im Betrugsbereich innerhalb eines Monats vorliegt, ist erstaunlich (und ungewöhnlich) schnell. Entsprechend gehen Gerüchte, dass (a) die Finanzunterlagen, die u.a. durch das Einsetzen des Konkursverwalters zur Verfügung standen, sehr eindeutig seien und (b) Caroline Ellison mit der Anklage kooperiere. (Ellison hat sich seit dem Gläubigerschutz nicht öffentlich zu Wort gemeldet, im Gegensatz zu SBF, der regelmässig auf verschiedene Weise seine Unschuld, Unwissenheit oder Naivität beteuerte.)

Sowohl (a) als auch (b) klingen für mich plausibel, auch wenn wir bisher nichts Genaueres wissen. Insbesondere die Anklageschrift liest sich stellenweise so, als ob sie auch eine Verteidigungsschrift Ellisons sei, was diese vermutete Zusammenarbeit wahrscheinlich erscheinen lässt. Ein Grund (unter vielen) für diese hohe Bereitschaft zur Zusammenarbeit könnte auch in der Enttäuschung über das Fallengelassen-Werden durch ihren mutmasslichen früheren Liebhaber, SBF, liegen.

Wieso ich diesen Nachtrag schreibe: Die mögliche Kooperation von Ellison bedeutet eben auch, dass einige dieser Schuldzuweisungen an SBF etwas stärker formuliert sein könnten, als es ein objektiver Beobachter formuliert hätte.

Nachtrag 2022-12-24

Inzwischen ist es offiziell: Caroline Ellison und FTX-Mitgründer Gary Wong haben sich des Betrugs für schuldig bekannt und arbeiten mit der Strafverfolgung zusammen. Sam Bankman-Fried ist inzwischen gegen eine Rekordkaution von USD 250 Millionen auf freien Fuss (naja, Hausarrest mit Fussfessel) gesetzt worden. Die 250M$ wurden durch ein Pfand auf das Elternhaus erbracht, welches wahrscheinlich nur einen Bruchteil davon wert ist. Es muss also mindestens teilweise als symbolisch erachtet werden, wie auch der Bloomberg-Artikel beschreibt. [Nach-Nachtrag am selben Tag:] Mehr zu den Hintergründen zu Kautionen in diesem Fall und in vergleichbaren Fällen hier.

Eine Antwort

Danke für die prägnante Übersicht und Analyse. Nicht zuletzt wie attraktiv und akzeptiert der Wert „Gier“ aktuell ist, könnte uns schon etwas zu denken geben. Am Beispiel von Sam Bankman-Fried / FTX lässt sich meiner Ansicht nach ausserdem gut zeigen, wie kurzsichtig und wacklig viele aktuelle Mainstream-Paradigmen (oder hipper ausgedrückt „Narrative“) zu wirtschaftlichen und gesellschaftlichen Entwicklung sind:

1. Froschperspektive:

Zwar fällt das Wort „agil“ hier nie, aber der Fall zeigt deutlich Grenzen des „wir basteln jetzt mal auf Zusehen und iterieren dann weiter an den Prototypen“. Ganz offensichtlich war hier einiges nicht „save enough to try“ – aber niemand hatte den nötigen Überblick. (Das ist keine allgemeine Absage an agile Methoden – aber eben: sie sollten Werkzeuge sein, nicht religiöse Praktiken).

2. Froschperspektive:

Plötzlich kommt das Konzept des „effektiven Altruismus“ in unseren Fokus und wir merken, dass Ethik eben doch nicht einfach ein Nachgedanke ist, um den man sich kümmern kann, wenn dem wirtschaftlichen Fortschritt (aka „Innovation“) Genüge getan ist. Vielmehr ist sie (auch) bei den „Techevangelisten“ aus dem Silicon Valley eng verknüpft mit dem taktischen wie strategischen Handeln (auch dem wirtschaftlichen) – selbst wenn allenfalls nur virtue signalling betrieben wird. Egal ob wir uns bewusst dafür entschieden haben oder eben blind einem moralischen (Glaubens-)Angebot folgen: Unser tun hat immer eine moralische Komponente.

Auch eine Reflexion im gesamtgesellschaftlichen Kontext, wieso der „effektive Altruismus“ – als Theorie übrigens schon in den 70er Jahren von Peter Singer skizziert – gerade heute und gerade bei dieser Menschengruppe beliebt ist, könnte helfen, zielgerichtet auf dem VUCA-Ozean einer komplexen Welt zu navigieren statt uns machtlos treiben zu lassen, weil wir nur die nächste Welle sehen, aber nicht das System aus Wind und Wasser, welches diese schafft.

Kurz: Mehr Vogelperspektive, mehr Systemdenken wären meiner Meinung nach hilfreich – und zwar im Voraus, nicht erst wenn wir die Bescherung haben.

Aber was weiss ich schon – ich bin ja nur ein Ethiker, der sich nebenbei auch noch etwas für wirtschaftliche und technologische Zusammenhänge interessiert. 😉